Il termine “tokenomics” non è ancora diventata una parola di uso comune, ma dovrebbe a tutti gli effetti rappresentare uno dei primi aspetti da analizzare quando prendiamo in considerazione di investire in una criptovaluta o un token.

Non c’è alcuna possibilità dietro a questo. Credo che la comunità delle criptovalute non abbia prestato abbastanza attenzione alla “tokenomics”. Le persone monitorano continuamente le notizie e i grafici. Tuttavia, mancano studi e ricerche sulla politica monetaria delle criptovalute.

Anche la definizione della frase non è condivisa da tutti.

Tokenomics = Economia dei token

La tokenomics comprende la distribuzione dei token, la politica monetaria, l’offerta, il burn e l’economia dei token.

È una definizione sintetica e autoesplicativa. Purtroppo, è il modo in cui la “tokenomics” viene definita nel 99% delle pubblicazioni sul web. Tuttavia, questa definizione presenta un problema significativo. Dobbiamo spiegare chiaramente cosa intendiamo per “economia”. Il termine “economia” delle criptovalute non ha una definizione univoca e condivisa. Utilizzate Google. Alla fine leggerete o sentirete diversi punti di vista sull’argomento.

La tokenomics è lo studio dell’economia di un token di criptovaluta, comprese le sue caratteristiche, la produzione, la distribuzione e molti altri fattori. Inoltre, la comprensione delle dinamiche di domanda e offerta delle criptovalute è l’oggetto della tokenomics.

In genere, per saperne di più sulla tokenomics di una determinata criptovaluta si può consultare il whitepaper del progetto, che dovrebbe facilitare la comprensione della sua funzionalità, del suo obiettivo, della sua strategia di allocazione e di altri aspetti.

Table of Contents

Cos’è la tokenomics e a cosa serve

Lo studio dell’economia dei token è noto come tokenomics. Si occupa di ogni aspetto della creazione, della gestione e, occasionalmente, dell’espulsione di una coin da una rete.

L’obiettivo della token economy, o tokenomic, è quello di creare un sistema economico basato sui token. Un ecosistema in cui tutte le transazioni con i suddetti token sono necessarie per mantenere il tutto.

È comprensibile l’irritazione e la perplessità di tutti di fronte a questa parola. Sono rimasto perplesso quando ho sentito per la prima volta qualcuno parlare di “tokenomics” e di quanto fosse cruciale la ricerca. Non avevo idea di cosa significasse esattamente questa frase o di dove cercare maggiori informazioni.

Devo consultare i whitepaper? Devo consultare la sezione “tokenomics” dei siti web dei progetti di criptovalute? Devo consultare qualche grafico? Il resto della storia è semplice. Ho avuto qualche perplessità, ma ho scelto di non tenerne conto e di continuare a fare il mio solito trading.

In conclusione, non esiste un singolo punto o elemento che copra tutto. Chiunque sostenga il contrario o non ha capito la questione o vi sta mandando nel posto sbagliato.

La buona notizia è che alcune di queste definizioni stanno iniziando a convergere.

In questa guida tratteremo cinque aspetti che sono fondamentali per comprendere il significato di tokenomics.

#1 – Supply del token

Consideriamo il dollaro fiat come esempio. Potreste essere curiosi di sapere quanti dollari sono attualmente in circolazione. In futuro, quante altre copie potranno essere stampate? Sono stati prodotti dollari che non sono ancora in uso? Preoccupazioni simili valgono per le criptovalute.

- Circulating Supply

La “Circulating Supply” (Ossia l’offerta circolante di un token) indica la quantità di monete (o token) in circolazione che sono anche in mani private. - Max Supply

La Max Supply indica la massima quantità di coin (o token) che potranno mai esistere. - Total Supply

L’intero numero di monete (o token) emesse fino a quel momento, non necessariamente quelle in uso. Questo vale per le monete che sono state distrutte o bloccate e che attendono di essere sbloccate in futuro.

Prendiamo da CoinMarketCap ad esempio i dati relativi all’offerta di tre note criptovalute: Bitcoin, Ethereum e Cardano:

Bitcoin (BTC):

- Total Supply = 19,401,131 BTC

- Circulating Supply = 19,401,131 BTC

- Max Supply = 21,000,000 BTC

Etherum (ETH):

- Total Supply = 120,226,967 ETH

- Circulating Supply = 120,226,967 ETH

- Max Supply = –

Cardano (ADA):

- Total Supply = 35,873,953,355 ADA

- Circulating Supply = 34,910,481,584 ADA

- Max Supply = 100,000,000,000 ADA

Dopo aver guardato questi dati, è possibile trarre rapidamente le seguenti conclusioni:

- Esistono forniture massime per Cardano (ADA) e Bitcoin.

- Non esiste un’offerta massima per Ethereum (ETH).

- Non tutte le monete emesse da Cardano (ADA) sono attualmente in uso (L’offerta circolante è inferiore all’offerta totale, mentre per BTC ed ETH coincide).

- Oltre il 90% dell’offerta massima di Bitcoin è attualmente in uso.

Ora che queste statistiche sono state controllate e analizzate, perché sono importanti?

Queste cifre sono gli indicatori ideali per esaminare la domanda e l’offerta. Ecco alcuni esempi:

- Il prezzo di un bene può aumentare se la sua offerta è scarsa e la domanda è forte.

- La mancanza di un’offerta massima può portare a una sovrabbondanza di moneta sul mercato e a un calo del prezzo, anche se non sempre.

- Una volta che le monete che sono state bloccate vengono vendute, il loro prezzo può cambiare.

Se si osservano i valori attuali dell’offerta di coin e token, è possibile eseguire questo tipo di studio (e altri simili). A proposito, se trovate queste statistiche confuse, cercate sempre di confrontarle con idee analoghe nelle valute fiat.

# 2 – Burn di token

Avete mai distrutto o rovinato una valuta fiat? Ricordate che i soldi sono entrati nella lavatrice ma non sono mai usciti? Avete speso dei soldi per un tavolo VIP in un locale dopo esservi ubriacati. Avete gettato i poveri soldi nella spazzatura dopo aver svuotato le tasche nel bidone della raccolta differenziata. Capita a tutti noi. Per la cronaca, anche i nostri amati governi si comportano occasionalmente in questo modo.

Lo stesso tipo di destino è previsto per le criptovalute. In questo caso, ci riferiamo al cosiddetto “Burn di token o coin“.

La criptosfera è priva di governi, tavoli da ballo per VIP, bidoni della spazzatura e lavatrici. Tuttavia, in questo settore vengono bruciate diverse cose per vari motivi.

- Ridurre il numero di coin o token in circolazione

- Modificare la domanda e l’offerta

- Ridurre il rischio di inflazione del bene

- La procedura di burn ha spesso lo scopo di rendere la coin più difficile da consumare e meno inflazionistica.

Non esiste una strategia univoca che tutti i progetti adottano per bruciare i propri token. Alcuni procedono al burn a date e orari prestabiliti. Una parte diversa delle commissioni di transazione viene distrutta. Inaspettatamente, alcuni progetti bruciano i token in modo casuale e imprevisto.

Diversi esperti classificano come bruciati anche i token persi (password dimenticate, token consegnati a indirizzi errati, proprietari morti, ecc.

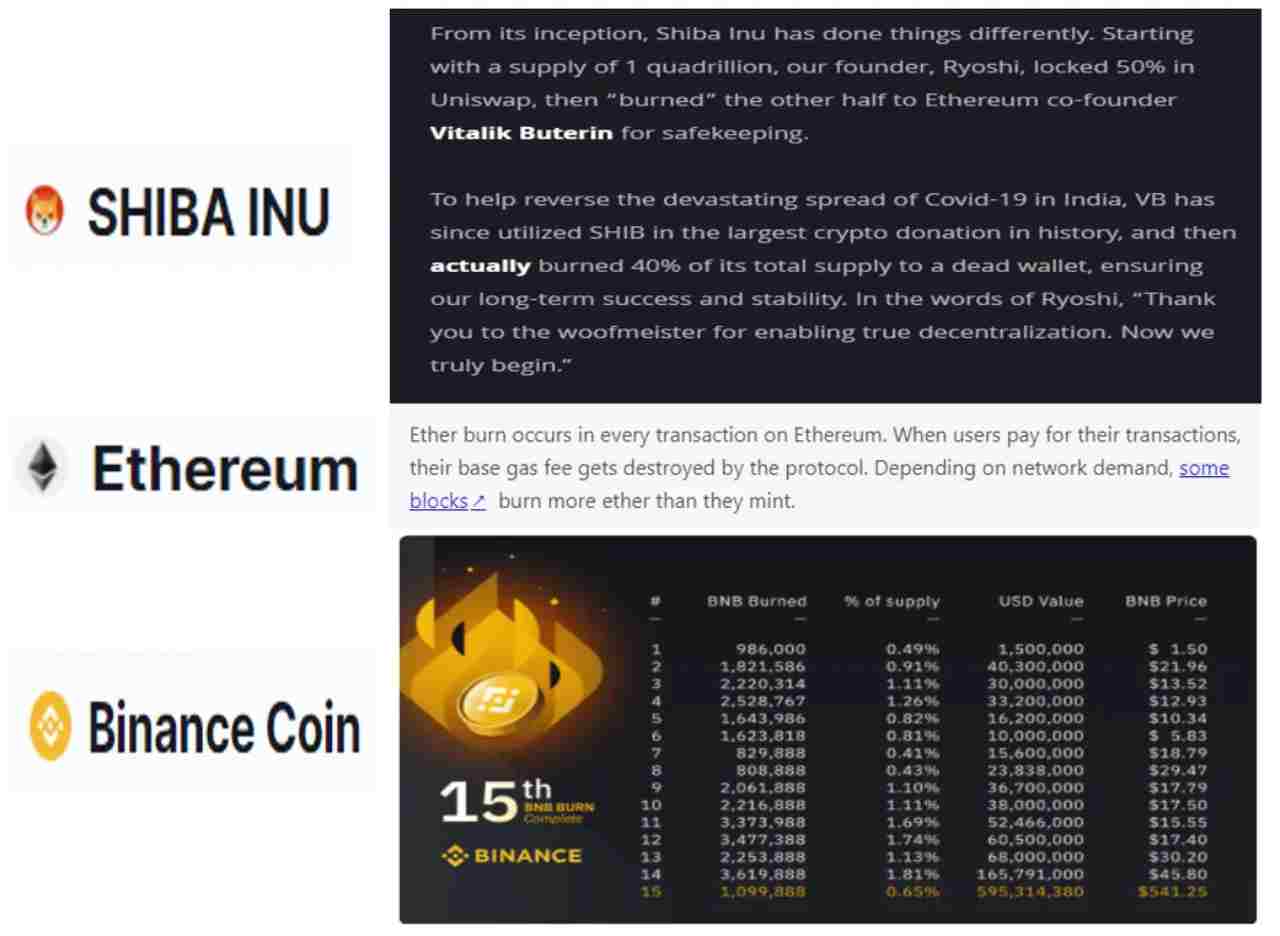

I processi di burn di due note criptovalute, Ethereum (ETH) e Binance Coin (BNB), e della nota coin Shiba Inu (SHIB) sono riassunti in questa tabella:

Dopo aver visto i dati, è possibile trarre rapidamente le seguenti conclusioni:

- Il burn di Ethereum (ETH) avviene a livello di commissione di transazione (gas fee).

- Il burn per Binance Coin (BNB) è programmata.

- Shiba Inu (SHIB) brucia il suo token a caso e su due piedi.

Vedete quanto possono essere preziose queste informazioni? Può fornire una grande quantità di informazioni sull’offerta di monete, sull’inflazione/deflazione e sui metodi utilizzati dai progetti per modificare i prezzi.

Poiché è strettamente correlato alle metriche di “offerta”, l’ho inserito come secondo elemento della tokenomics. Di conseguenza, è necessario monitorare costantemente sia i dati relativi all’offerta che quelli relativi ai burn, se si vuole comprendere meglio la domanda e l’offerta di una coin o un token.

#3 – La politica monetaria

Le espressioni “inflazione” e “deflazione” sono utilizzate nel mondo bancario convenzionale. Inoltre, si parla molto di creare denaro dal nulla. Non mi dilungherò sulle cause e sui meccanismi di questi eventi. Voglio invece richiamare l’attenzione sulla realtà che sono le “politiche monetarie” dei governi a determinare “inflazione”, “deflazione” ed “emissione di moneta”. I governi e le banche centrali, che controllano la maggior parte della moneta a corso legale, temperano queste forze e vi svolgono indiscutibilmente un ruolo.

Torniamo ora al regno delle criptovalute. Il termine “politica monetaria” in relazione alle criptovalute si riferisce a due cose:

- La coin o il token è soggetto a inflazione o deflazione.

- Quali sono i piani futuri per l’emissione di coin o token.

Per le stesse ragioni per cui sono fondamentali con la valuta fiat, entrambe le cose sono cruciali. Le fluttuazioni attuali e future dei prezzi sono influenzate in modo significativo da inflazione, deflazione ed emissione.

La domanda da porsi è come verificare questi aspetti con diversi progetti.

Alcune di queste informazioni sono accessibili online. Ad esempio, l’amministratore delegato di un progetto potrebbe dichiarare che X token saranno rilasciati (o sbloccati) sul mercato in un determinato periodo di tempo. Inoltre, è possibile cercare informazioni sui tassi di inflazione di altri progetti su siti web come viewbase.

Tuttavia, le procedure di consenso dei progetti sono la principale fonte di informazioni per valutare la politica monetaria. Questo ha a che fare con l’infrastruttura e il codice sorgente del progetto in esame.

Un meccanismo di consenso può essere uno qualsiasi dei diversi approcci utilizzati per stabilire la fiducia, la sicurezza e l’accordo in una rete informatica decentralizzata6. Ecco alcuni esempi:

- Proof of Authority (PoA)

La Proof of Authority (PoA) è una tecnica di consenso privato della blockchain che consente a una singola chiave privata di creare tutti i blocchi e convalidare le transazioni. - Proof of Burn (PoB)

I miner bruciano effettivamente i soldi inviandoli a un indirizzo inattivo. Successivamente, i token bruciati vengono aggiunti alla blockchain e l’utente riceve una ricompensa. - Proof of Capacity (PoC)

Il plottaggio del disco rigido (salvataggio delle soluzioni su un disco rigido prima dell’avvio del processo di mining) è un metodo di proof of capacity (PoC). Il disco rigido che riesce a risolvere il problema del blocco 8 più velocemente vince. - Proof-of-Developer (PoD)

Qualsiasi convalida che dimostri che uno sviluppatore di software reale e in carne e ossa ha prodotto una criptovaluta per impedire a uno sviluppatore non identificato di rubare le somme raccolte. - Proof-of-Donation

Si utilizza nell’incorporazione dei contributi di beneficenza nelle funzionalità di una blockchain. - Proof of Elapsed Time

La Proof of Elapsed Time è un meccanismo di consenso in cui i nodi devono attendere un certo periodo di tempo prima di ricevere le ricompense - Proof-of-Liquidity

Una dichiarazione che attesta che un attore dispone di una determinata quantità di risorse, certificata crittograficamente da un revisore terzo affidabile. - Proof-of-Replication

I minatori di storage utilizzano la proof-of-replication per dimostrare alla rete che stanno memorizzando una copia totalmente unica di un dato. - Proof-of-Spacetime

Ora qualcuno può confermare che sta utilizzando una specifica quantità di spazio per l’archiviazione come prova di spazio e tempo. - Proof of Stake (PoS)

È un processo di consenso in cui i blocchi o le transazioni sono convalidati da un’unica persona, o “validatore” . - Proof of Work (PoW)

È un processo di consenso in cui un certo numero di nodi della rete o di utenti “estraggono” ogni blocco.

Oh, capisco. Sono molte cose da capire. E ogni progetto ha la sua variante della procedura di consenso. L’esame di queste informazioni, tuttavia, può fornire importanti dettagli sull’estrazione delle monete, sui loro tassi di inflazione e deflazione e sui ritmi di immissione sul mercato di nuove coin.

Va da sé che nel regno delle criptovalute non esistono governi o banche centrali. L’obiettivo del progetto è creare reti decentralizzate, sicure e scalabili. Pertanto, nel caso ideale, la “politica monetaria” dovrebbe essere automatizzata dal codice. Per esaminare i codici sorgente, è quindi necessario familiarizzare con i metodi di consenso e con alcuni concetti tecnologici fondamentali.

#4: Distribuzione dei token

A questo punto le cose iniziano a farsi più affascinanti. Tutti conoscono o hanno sentito parlare di storie di ricchezze crescenti. Sappiamo come funziona la regola dell’80-20 nella finanza convenzionale. Circa l’80% della ricchezza è posseduto dal 20% della popolazione totale. Siamo tutti consapevoli di quanto possa essere disuguale la distribuzione del reddito, soprattutto nei Paesi in via di sviluppo.

Queste sono cose che non vogliamo vedere nel mondo delle criptovalute. Preferiamo investire il nostro denaro in strumenti che, a nostro avviso, distribuiscono i loro token in modo equo. Disprezziamo le balene, o quando gli operatori potenti possiedono la maggior parte dei token. Gridiamo e invochiamo l’uguaglianza. Giusto?

Quando si analizza la tokenomic di un progetto, la “distribuzione dei token” è senza dubbio un elemento cruciale da considerare. È necessario accertare con precisione quanto segue:

- Quali sono le modalità di distribuzione dei token (pre-mining, ICO, ecc.)?

- Quanti token sono di proprietà dei fondatori, dei finanziatori, degli sviluppatori o dei partner del progetto?

- Qual è la quota massima che persone normali come me e voi possono possedere il token?

- Esistono token bloccati che vengono trattenuti per essere distribuiti in futuro? Se sì, quali sono i piani per farlo?

- La maggior parte dei token è detenuta in pochi grandi wallet? E in quali proporzioni?

È possibile che un grande portafoglio venda i suoi token e influenzi il mercato?

Queste sono solo alcune delle domande da fare quando si valuta la distribuzione dei token. Le risposte a queste (e altre) domande potrebbero aiutarvi a decidere se investire o meno in un determinato progetto.

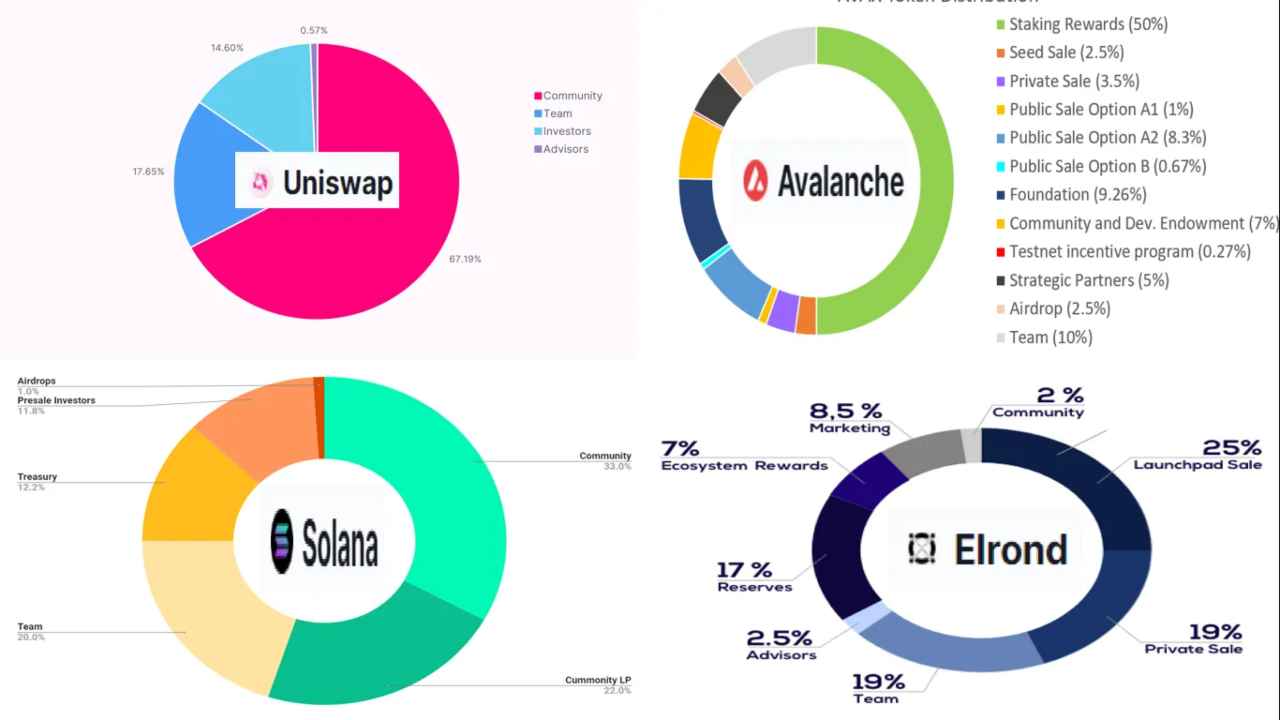

Esaminiamo come Uniswap (UNI), Avalanche (AVAX), Solana (SOL) e MultiversX, ex Elrond Network (EGLD), quattro note criptovalute, hanno distribuito i loro token.

Come si può vedere da questi grafici e da altri simili, molti progetti hanno diverse tattiche di distribuzione. Una parte consistente dei token di alcuni progetti è di proprietà dei fondatori, degli sviluppatori o degli investitori del progetto. Anche alcuni token sono bloccati da alcuni progetti per la distribuzione o lo sviluppo futuri. Inoltre, la quota pubblica varia notevolmente tra i vari programmi.

La distribuzione dei token è un’indicazione eccellente che può fornire molti dati utili. Potrete scegliere con maggiore saggezza durante gli investimenti in criptovalute se saprete esaminare e comprendere questi dati.

#5 – Ricavi

La condivisione dei vantaggi o dei profitti con gli stakeholder del progetto è un’opzione nei framework basati sulla blockchain. Ciò comporta la generazione di un reddito passivo durante la partecipazione come utente alla rete, in aggiunta ai vostri beni primari.

La distribuzione di questi benefici tra gli utenti è giustificata da una serie di ragioni:

- Per motivare i minatori (nei modelli di consenso PoW)

- Sicurezza della rete (con metodi di consenso PoS o analoghi)

- Per far fronte all’inflazione

Ad esempio, questi sono tre metodi ben noti per ricevere ricompense:

- Il mining, sfruttando la potenza di calcolo dei computer utilizzati dai minatori, è il processo di ottenimento dei bitcoin.

- Lo staking è la pratica di accumulare criptovalute mettendo da parte alcuni dei propri token. Si possono convalidare le transazioni della rete facendo staking e, come ulteriore incentivo, si ricevono incentivi.

- La gestione di un masternode, noto anche come nodo completo, è il processo di gestione di un wallet informatico che funge da registro in tempo reale dell’attività della blockchain. Oltre a essere difficili da gestire, i masternode svolgono una funzione cruciale nelle blockchain. Di conseguenza, guadagnano incentivi o interessi come incentivo.

Per trovare le informazioni più accurate sul mining, lo staking o il funzionamento dei nodi, visitate i siti web di ciascun progetto. Inoltre, è possibile consultare altri siti web come quello di StakingRewards. Lì potrete trovare:

- La ricompensa prevista che riceverete ogni anno, determinata in base ai dati attuali della blockchain.

- L’intero valore di mercato dei token in staking.

- La percentuale di token puntati che sono idonei.

- Strumenti per calcolare i nostri ricavi e altro ancora.

- Confronto dei valori di puntata delle criptovalute

Con il passare del tempo e l’implementazione di nuovi metodi di consenso, si moltiplicano le opportunità di generare reddito passivo e fornire incentivi agli utenti della blockchain. Tuttavia, la domanda fondamentale da porsi è sempre la stessa:

Il progetto offre ai suoi clienti la possibilità di integrare il loro reddito attuale svolgendo un qualche tipo di lavoro passivo (come il mining, lo staking, la gestione dei nodi, ecc.)?