Quando si parla di hedging, facilmente si commettono errori da ingenui, oppure si rischia di non sfruttare al meglio le potenzialità delle nostre intuizioni corrette. Non è un lavoro semplice, ma non farlo ci farà lasciare sul tavolo un mucchio di soldi.

“Se guadagni ogni giorno, non stai massimizzando i tuoi guadagni”. Questa è una citazione abbastanza diffusa nel mondo del trading e degli investimenti. Ma per capire a fondo il paradosso che ne scaturisce, dobbiamo partire dalle basi.

Table of Contents

Cos’è l’hedging e a cosa serve

Hedge, secondo Investopedia, è:

“L’hedging è un investimento intrapreso con l’obiettivo di mitigare il rischio di fluttuazione del prezzo di un’attività. Un hedging è spesso formato prendendo una partecipazione compensativa o opposta in un titolo correlato.”

Ero perplesso quando ho sentito per la prima volta il termine “hedging”. Ad esempio, se volevi ridurre il rischio della tua posizione, perché l’hai preso in primo luogo? Non potresti semplicemente detenere meno di ciò che era nel tuo portafoglio per ridurre il rischio?

La risposta si trova nella relatività.

Quando acquisti o vendi un titolo, stai facendo una scommessa. In realtà, stai piazzando una serie di scommesse. Quando acquisti una grande azienda come XOM, scommetti indirettamente sul PIL, sul prezzo del petrolio, sui tassi di interesse, sul talento manageriale, sulla politica, sui trasporti e così via.

L’hedging ti aiuta a mettere a punto le tue scommesse bilanciando le esposizioni su cui non hai una posizione.

Se la tua unica preoccupazione fosse il prezzo del petrolio, potresti invece scambiare futures. Potresti anche andare short sul petrolio contro la posizione azionaria se il tuo punto di vista non ha nulla a che fare con il prezzo del petrolio ed è del tutto unico per XOM.

Le opzioni sono comunemente utilizzate per implementare le coperture. Tuttavia, anche se impiegato per azzeccare una previsione, questo è un esempio di hedging combinata con una scommessa. Il bello delle opzioni è che ti consentono di fare scommesse incredibilmente ristrette su tempi, quantità di modifiche previste e forma di distribuzione. Un prezzo azionario è un semplice riassunto di una proposta, che combina il valore atteso di diverse distribuzioni in un unico numero. Un banale titolo potrebbe valere $100. Considera un titolo biotecnologico che vale il 90% 0 e il 10% vale $1000. Entrambi questi titoli varranno $100, ma il prezzo dell’opzione sarà drasticamente diverso.

Se hai una forte opinione su un catalizzatore, il metodo migliore per esprimerla è attraverso le opzioni. Svolgono la funzione più critica in una risposta. Se ritieni che un’azione da $100 possa spostare $10, ma lo straddle implica $5, puoi guadagnare il 100% in un breve periodo di tempo. Prova ad annualizzarlo! Fai un ulteriore passo avanti.

Supponi di avere una visuale migliore: puoi ostacolare la direzione. Ora puoi segnare un 5 o 10 bagger allocando lo stesso capitale esclusivamente a opzioni call. Se non hai una certa visione d’insime, le tue opzioni potrebbero essere una soluzione costosa a bassa efficacia. Proprio come con le scommesse parlay, paghi per la specificità. Per ripagarti, il tempo e la distanza del movimento di un’azione devono lavorare insieme.

Quindi, se utilizzate esplicitamente per l’hedging o per la speculazione, le opzioni si conformano a una definizione più ampia di hedging: le coperture sono accordi che isolano il rischio dell’investitore.

Il paradosso dell’hedging

L’hedging è un’opzione fantastica se le tue transazioni hanno ipotesi o motivazioni specifiche. Anche l’assicurazione sulla casa è un’ottima idea. Che tu te ne renda conto o no, possedere una casa è un gioco d’azzardo. Il valore della tua casa è determinato dai tassi di interesse, dal mercato del lavoro locale e dalle politiche statali. Dipende anche da una serie di eventi specifici. Ad esempio, “non subire un terremoto”.

L’assicurazione è una strategia specializzata di mitigazione del rischio.

Agustin Lebron, autore e commerciante, afferma la regola n. 3 nel suo libro The Laws of Trading:

Prendi i rischi per i quali sei pagato. Fai hedging con gli altri.

Ti sta esortando a mantenere le tue scommesse il più vicino possibile alla logica originale per l’esposizione che avevi previsto e che desideri.

“Ok, tutto chiaro, ma come faccio a sapere tutti i rischi che sto correndo?”

Tranquillo. Non serve neanche saperlo. Anche se si disponesse del potere computazionale per scoprire ogni rischio imprevisto, mitigarlo sarebbe proibitivo.

Siamo combattuti tra due opzioni:

- Vogliamo coprire i rischi per i quali non siamo compensati.

- L’hedging ha un costo.

Cosa dovremmo fare?

Conciliare la contraddizione

Questo è un principio fondamentale del trading:

l’hedge scala linearmente, il rischio più lentamente.

Per capire il concetto, partiamo con il consueto lancio della moneta:

- Se lanci una moneta dieci volte, dovresti ottenere cinque volte testa con una deviazione standard di 1,584 (*)

- Se lanci 100 monete, dovresti ottenere 50 volte testa con una deviazione standard di 5.

____

(*)

Deviazione standard della distribuzione binomiale =

√(n * p * q)

dove:

n = tentativi

p = probabilità dell’esito desiderato

q = 1-p

Per la spiegazione completa puoi dare un occhio a questo approfondimento => Diventa un equilibrista per sopravvivere ai mercati: capire l’Hedging

La tua aspettativa è aumentata all’aumentare di N. 10 volte più lanci, 10 volte più testa attese

Ma la tua deviazione standard (ie Volatilità) cresce solo di √10, cioè 3.16x.

La volatilità, o il rischio, scala, mentre l’aspettativa scala di N.

La volatilità o il rischio sono aumentati solo di √N, mentre l’aspettativa è aumentata di N.

Sia i casinò che i market makers “hanno preso un’idea di base e l’hanno presa sul serio”. Prenderlo sul serio implica riconoscere che l’edge sono davvero preziosa. Se scopri un vantaggio, vuoi massimizzare le tue probabilità di raccoglierlo.

Questo ha due prerequisiti:

- Devi avervi accesso.

- Devi sopravvivere per esserci al momento di incassare

Il primo passaggio consiste nell’identificare un’opportunità o un insieme di opportunità, investire nel loro accesso e archiviare il rischio risultante. Il secondo criterio è la gestione del rischio. Ciò include l’hedging e tutte le relative commissioni.

Man mano che la situazione prende forma, il paradosso diventa meno oscuro.

Dobbiamo incorrere in rischi per guadagnare denaro, ma dobbiamo anche limitare il rischio per sopravvivere abbastanza a lungo da fare un numero sufficiente di scommesse con un pizzico di edge e raccogliere ricompense degne di nota.

L’hedging è una soluzione temporanea finché il tuo capitale non sarà in grado di tollerare ulteriori variazioni.

Costi di trading, hedging e rischio/rendimento

L’hedging minimizza la volatilità, il che migliora il rapporto rischio/rendimento di una strategia. Questo ha però un prezzo elevato. Ogni trader di opzioni si è lamentato di quanto sia diventata enorme questa commissione nel tempo. Tuttavia, come costo per la sopravvivenza, è inevitabile. Copriremo le nostre scommesse. Quindi, analizziamo le numerose interazioni per avere un’idea dei vari compromessi. Armati di intuizione, puoi quindi incorporare le specifiche dei tuoi piani in un quadro di gestione del rischio che abbini i tuoi obiettivi alla natura dei tuoi mercati.

Per ancorare l’argomento, iniziamo con una dimostrazione numerica di base. L’hedging è un problema ampio con numerose sfumature. Fortunatamente, possiamo utilizzare un modellino per rappresentare un’ampia gamma di fattori.

La prima proposta

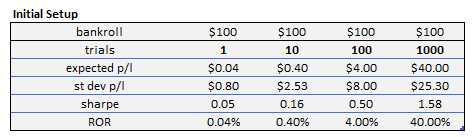

Considera un contratto con un valore atteso di $ 1,00 e una volatilità (cioè deviazione standard) di $ 0,80. Questo contratto costa $ 0,96 e ha un margine potenziale di $ 0,04.

Il tuo bankroll iniziale è di $100.

[NB: Anche quando le vincite aumentano, la presente dimostrazione scommetterà una somma fissa. A prima vista, questo può sembrare strano. Negli investimenti, spesso consideriamo la dimensione della puntata come una percentuale del bankroll. Infatti, questa configurazione si presta al dimensionamento Kelly. Nelle attività di trading, invece, il budget di rischio viene spesso stabilito all’inizio dell’anno in funzione del capitale disponibile in quel momento. Man mano che i guadagni si accumulano e contribuiscono al denaro disponibile, i limiti di rischio e le dimensioni delle scommesse possono essere aumentati. Tuttavia, tali cambiamenti sono più discreti che continui, quindi immaginare che la nostra dimostrazione si verifichi in un singolo tempo discreto, diciamo 6 mesi o un anno, è un approccio plausibile. Semplifica anche questo particolare problema senza compromettere l’intuizione.]

Le metriche per varie dimensioni di prova sono riassunte nella tabella:

Cosa possiamo notare:

- Il valore atteso cresce linearmente con la dimensione della prova

- La deviazione standard di p/l si sviluppa lentamente (N)

- L’indice di Sharpe (aspettativa/deviazione standard) è una misura rischio-rendimento La sua progressione evidenzia i primi due punti. Il rapporto rischio/rendimento migliora all’aumentare del numero di prove.

Introduciamo lgli Hedging

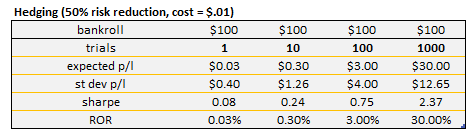

Diamo un’occhiata a come l’aggiunta di l’hedging può aiutare a ridurre il rischio. Supponiamo che:

- L’hedging costa .01$Questo è pari al 25% del tuo edge di .04$ per contratto. Le spese di transazione dirette e lo slippage potrebbero spiegare quel .01$.

- L’hedging riduce della metà la volatilità.

Dovresti aspettarti che il rapporto sharpe migliori subito perché hai rinunciato al 25% del tuo vantaggio per tagliare il 50% del pericolo.

La tabella aggiornata:

Nota bene:

- Il tuo rapporto Sharpe è complessivamente superiore del 50%.

- Guadagni meno soldi

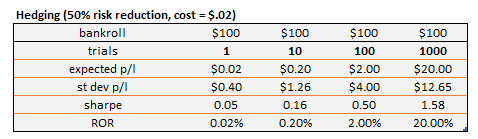

Facciamo un’altra dimostrazione. Lo “scenario di hedging più costoso”. Supponiamo:

- L’hedging costa .02$, il che consuma il 50% del tuo vantaggio.

- Questo hedging, come quello più economica, riduce la volatilità del 50%.

Riassumendo:

- Il rapporto sharpe è esattamente lo stesso della strategia iniziale. Il tuo vantaggio netto e la tua volatilità sono entrambi diminuiti del 50%, colpendo allo stesso modo sia il numeratore che il denominatore.

- Ancora una volta, il costo dell’hedging cresce linearmente con l’aumentare della tua edge, quindi hai lo stesso profilo di rischio-rendimento della strategia senza hedging. Ma guadagni meno.

Se l’hedging non aumenta l’indice di Sharpe perché è troppo costosa, hai raggiunto il limite. Un altro modo in cui avrebbe potuto essere costoso era se il costo di hedging rimanesse costante a .01$ ma riducesse solo il 25% della volatilità. Ancora una volta, il tuo sharpe sarebbe lo stesso della situazione senza hedging, ma guadagneresti meno soldi.

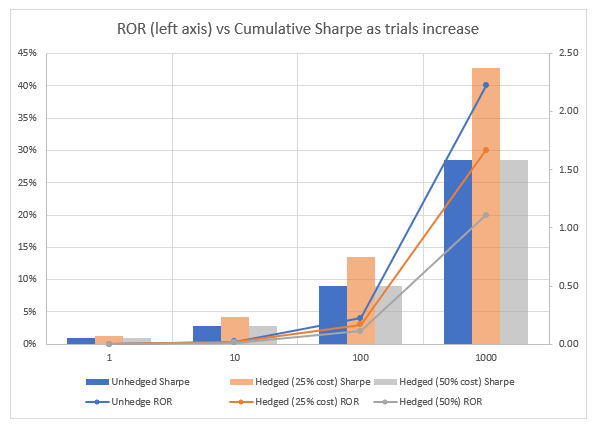

Questo grafico riassume tutti i risultati.

Mettiamo tutto insieme

Il tuo capitale cresce man mano che prendi profitto. Questo ti lascia almeno con le seguenti opzioni:

- Riduci la tua hedging perché il tuo capitale in espansione sta assorbendo lo stesso rischio.

- Aumenta la dimensione della scommessa

- Aumenti il numero di prove simultanee.

Vediamo il caso numero 1:

Supponiamo che tu voglia usare un hedge minore. Questa è una tentazione costante. Come abbiamo visto, evitare le commissioni di hedging ti consente di guadagnare denaro più velocemente. Come consideriamo il costo dell’hedging in relazione al rischio/rendimento?

Possiamo davvero impostare un rapporto rischio/rendimento desiderabile e lasciare che determini se dobbiamo o meno coprire a seconda della dimensione stimata del processo.

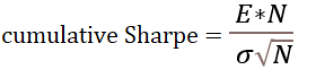

Il rapporto Sharpe varia con la dimensione della posizione:

dove:

E = Edge

σ = Volatilità

N = Tentativi

Se vogliamo ottenere un rapporto di sharpe di 1,0, possiamo riorganizzare l’equazione per determinare quanto deve essere grande la nostra size per andare a target.

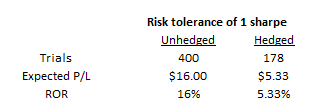

Non dovremmo quindi fare hedging se il nostro capitale e le nostre preferenze ci consentono di sopportare uno sharpe di uno e crediamo di poter sopportare almeno 400 tentativi.

Supponiamo di non aspettarci 400 possibilità di completare la nostra transazione principale, ma l’hedging di .01$ è disponibile. Qual è la più piccola quantità di affari che possiamo fare se possiamo tollerare solo un diesis di 1?

Usando la stessa formula di prima, (1/.075)2 = 178

Di seguito una tabella riassuntiva:

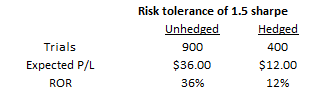

Se la nostra tolleranza minima al rischio è 1,5 Sharpe, abbiamo bisogno di più tentativi:

Nel caso quindi la tolleranza minima al rischio è 1.5 Sharpe, e si prevede solo di fare 2 trade al giorno lavorativo, quindi circa 500 trade all’anno, allora si dovrebbe fare hedging. Se si può fare il doppio delle operazioni al giorno, è anche accettabile non coprirsi.

Queste dimostrazioni di prova mostrano che:

- Se hai un’aspettativa positiva, dovresti fare trading

- Il costo di l’hedging scala linearmente con l’edge, ma la volatilità no

- Se il costo di l’hedging è inferiore alla sua proporzionale riduzione del rischio, puoi scegliere se coprire o meno

- Se il costo di l’hedging è inferiore alla sua proporzionale riduzione del rischio, puoi scegliere se coprire o meno

- Maggiore è la tua tolleranza al rischio, minore è l’hedging

- La decisione di ridurre l’hedging si basa sulla tua tolleranza al rischio (misurata da un rapporto rischio/rendimento) rispetto alla dimensione del campione prevista.

Variabili che non abbiamo considerato

Le prove che abbiamo analizzato erano modeste, ma forniscono un modello mentale per contestualizzare l’analisi costi/benefici della mitigazione del rischio nelle proprie tecniche. Abbiamo mantenuto le cose semplici concentrandoci solo su tre variabili:

- Edge

- Volatilità

- Tolleranza al rischio misurata dall’indice di sharpe

Discutiamo ora alcuni altri fattori che influenzano le decisioni di hedging.

Il capitale dedicato (Bankroll)

Se il tuo bankroll o capitale è significativo rispetto alla dimensione della tua puntata (forse stai scommettendo ben al di sotto delle dimensioni suggerite da Kelly o metà Kelly), allora l’hedging non è necessaria.

Le coperture sono operazioni con un valore atteso negativo che riducono il rischio.

Liquidità disponibile

Più cerchi di fare trading a livelli “edgy”, più informazioni lasci trapelare nel mercato. Consentendo ai concorrenti di decodificare il tuo ragionamento, stai sovradimensionando la liquidità disponibile. Gli astanti esamineranno la firma di come hai fatto un affare significativo se sembra redditizio subito.

Il mercato osserva e imita.

L’edge decade fino a che non stai lanciando le monete dei milioni dollari. Mentre l’edge in trade particolari diminuisce, la necessità di fare hedging aumentai.

Leva finanziaria

Potresti prendere in considerazione l’utilizzo della leva finanziaria se l’hedging, al netto dei costi, aumenta il rischio/rendimento del tuo investimento. Ciò è particolarmente allettante per le negoziazioni con grandi sharpe ma bassi tassi assoluti di rendimento o vantaggio.

Questa strategia è mostrata dalle imprese di market-making. Hanno una leva generosa come broker-dealer registrati. Le loro aziende sono in definitiva limitate in termini di capacità, con margini minori ma multipli.

La combinazione di leva finanziaria e diversificazione intelligente si traduce in un notevole ritorno sul capitale.

La leva ha lo svantaggio di aumentare la sensibilità al percorso e al “rischio di disastro”. Abbiamo ipotizzato una distribuzione gaussiana nel nostro modello di prova. Quando le distribuzioni hanno gradi inconoscibili di asimmetria o grasso nella coda, stimare il rischio di disastro può essere difficile.

Il tuo margine di errore si riduce quando utilizzi la leva finanziaria. E maggiore leva finanziaria adoperi, minore sono i margini di errori su cui puoi contare.

Discussione sull’hedging in generale

C’è spazio significativo per l’implementazione innovativa fintanto che l’hedging, sempre al netto dei costi, ottimizza il rischio/rendimento. Possiamo discutere alcuni esempi concreti.

In parte scienza, in parte arte

L’hedging è irta di dolore. È costoso, ma la saggezza di scaricare i rischi per i quali non sei remunerato e aderire a un profilo di rischio predeterminato è una strategia collaudata.

Ecco un elenco di problemi che possono insorgere:

- Facendo hedging con la gamma long, ma lasciando correre la gamma short, stai permettendo ai perdenti di crescere tagliando i vincitori. Mantenere la coerenza. Se hai una tolleranza delta di X e fai l’hedging due volte al giorno, puoi tagliare tutti i delta in eccesso di X contemporaneamente due volte al giorno. Questo rimuove la discrezionalità della decisione.

- Coprire il profit/loss giornaliero, settimanale o mensile? Durate più lunghe rendono le misure di rischio locale e la correlazione spot/vol meno affidabili. La correlazione spot/vol (ovvero vol beta) non è invariante per il livello di prezzo, la dimensione del movimento o la velocità del movimento. Tempi più lunghi consentono cambiamenti più ampi in queste variabili.

- Scalare ha enormi vantaggi per i grandi trader che fanno hedging. Maggiore è il flusso con cui hanno a che fare, maggiori sono le opportunità di preferire i delta anti-correlati o compensativi perché risparmiano lo slittamento su entrambi i lati. Tutto ciò che scambiano viene convertito in un delta raggruppato o in numerosi pool di delta (quindi qualsiasi nome tecnologico viene ricalcolato come esposizione NDX, mentre le small cap vengono aggregate come esposizioni Russell).

Ciò è efficiente perché possono accettare il rumore all’interno dei cestini e semplicemente coprire ciascuno degli SPX netti, NDX e IWM in modo piatto ogni volta che vengono raggiunte soglie definite.

L’effetto di secondo ordine è minore, ma migliora ricorsivamente l’efficienza del mercato. Per il rischio diversificabile, le migliori società di trading hanno la scala per fare offerte più vicine al prezzo di compensazione. Questo li aiuta a conquistare ancora più quote di mercato, aumentando la loro edge sui rivali.

In conclusione

Gli altri partecipanti al mercato nel pozzo delle opzioni sui prodotti non hanno sbagliato a coprire o chiudere i loro contratti così rapidamente come hanno fatto. Hanno semplicemente limitazioni diverse. Hanno monitorato rigorosamente la varianza p/l perché stavano scambiando i propri fondi.

Allo stesso tempo, se avevi una buona capitalizzazione e riconoscevi la quantità di edge che stava piovendo sul mercato in quel momento, la mossa migliore era correre il maggior rischio possibile e trovare l’hedging con forse più rischio di base (e quindi meno costo perché le coperture più altamente correlate sono state offerte) o semplicemente consentire al bilancio dell’impresa di assorbirlo.

L’hedging ha un prezzo. Devi bilanciarlo con la ricompensa e l’abile equazione è una funzione di:

- Tolleranza al rischio a tutti i livelli delle parti interessate: trader, manager, investitore

- Capitale

- Margine

- Volatilità

- Liquidità

Massimizzare è spiacevole. È quasi innaturale. Richiede di accettare oscillazioni più ampie. Ma consente all’edge potenziale di accumularsi più velocemente.

Tuttavia, se guadagni costantemente soldi, considera quanto potresti lasciare sul tavolo. Lo stai bloccando con scambi terribili se stai facendo scambi fantastici da qualche parte? Va bene se non riesci a identificare qual è il lato positivo.

Se capisci la storia dietro il tuo edge, c’è un’alta possibilità che tu possa fare di meglio.