APR vs APY: qual è la differenza tra i due rendimenti nel mondo cripto? Vediamo bene definizioni, differenze ed esempi. Leggi di più!

Potresti aver già visto i termini APR e APY nel mercato delle criptovalute, soprattutto nella DeFi. Ma ti sei mai chiesto cosa significano esattamente e qual è la differenza tra i due? Continua a leggere per scoprirlo.

Quando si cade nella tana del bianconiglio della DeFi, i nuovi arrivati spesso cercano le farm con il rendimento più alto, pensando di aver scoperto l’America. Con rendimenti nell’ordine delle migliaia – o milioni – di punti percentuali durante l’apice del mercato rialzista, ci si può solo chiedere perché tutto questo è crollato durante l’inizio del mercato ribassista.

Indipendentemente da ciò, quando gli utenti entrano nel mondo delle criptovalute, sono spesso bombardati da molti nuovi termini da imparare. Che si tratti di yield farming, o di lending e borrowing di risorse digitali, di solito ci imbattiamo nei seguenti due termini: tasso percentuale annuo (APR) e rendimento percentuale annuo (APY).

In questo articolo, ci immergiamo in queste due metriche, utilizzate per rappresentare il rendimento degli investimenti in criptovalute. Qual è esattamente la differenza tra i due? Scoprilo subito!

Table of Contents

APR (tasso percentuale annuo): ecco che cos’è

Il tasso percentuale annuo è un modo per esprimere il tasso annuo addebitato su un prestito – se prendiamo in prestito – o guadagnato dal ritorno su un investimento, se prestiamo.

Viene spesso utilizzato in relazione a prestiti, carte di credito, mutui e investimenti. Usando un semplice esempio, se il conto bancario di 10.000 euro di Giovanni ha un tasso di interesse annuo – o TAEG – del 15%, riceverà 1500 euro di interesse dopo un anno.

APY (rendimento percentuale annuo): ecco che cos’è

L’APY è molto simile ad APR, tranne per il fatto che tiene conto degli effetti del compounding. In poche parole, il compounding è ciò che accade quando guadagni interessi sull’interesse precedente. Se la banca di Giovanni paga gli interessi ogni mese, il pagamento totale degli interessi nel corso dell’anno sarà diverso, ovvero più alto.

Interesse composto e tasso di interesse

Invece di ottenere 1.500 euro alla fine dell’anno, Giovanni ottiene un certo interesse ogni mese. Supponendo che non prelevi gli interessi maturati, il suo conto in banca presumibilmente crescerà ogni mese.

Allo stesso tempo, l’interesse verrà calcolato su quel saldo più grande, mese dopo mese. Di conseguenza, il pagamento degli interessi aumenterà ogni volta.

Questo è il famoso interesse composto.

Esempio: APR vs APY

Rifacciamoci all’esempio di prima. Il conto bancario di Giovanni restituisce un APR del 15%. Supponiamo ora che anche il tasso di interesse nominale – ovvero il tasso di base che non include la capitalizzazione – sia del 15%.

Nota: c’è una differenza tra il tasso nominale del 15% e l’APY del 15%: se quest’ultimo fosse del 15%, Giovanni avrebbe guadagnato un importo di interessi simile al primo esempio.

Con un tasso di interesse nominale del 15% – e aggiungendo l’effetto dell’interesse composto – Giovanni guadagnerà 1.607,55 euro di interessi nel corso dell’anno, portando l’APY effettivo al 16,075%.

L’effetto diventa particolarmente interessante per periodi di tempo più lunghi. Se Giovanni blocca il suo conto per tre anni, guadagnerà 5.639,44 euro di interessi nel periodo con la capitalizzazione, e solo 2.479 euro senza di essa.

Ecco perché Einstein una volta disse:

“L’interesse composto è l’ottava meraviglia del mondo. Chi lo comprende, lo guadagna; chi non lo comprende, lo paga”.

Curiosità: Einstein ha investito la maggior parte del suo premio Nobel nel mercato azionario, e ha perso tutto dopo il Big Crash del 1929, durante l’inizio della Grande Depressione. Ci piace pensare che oggi sarebbe un sostenitore di Bitcoin.

APR e APY sono la stessa cosa?

La risposta breve è: no, non lo sono.

L’APR è una metrica più semplice; mostra un tasso annuo costante. L’APR è spesso indicato come l’importo degli interessi sui prestiti personali o sul debito della carta di credito.

L’APY mostra anche le tariffe annuali, ma include anche effetti composti. L’APY aumenterà o diminuirà, a seconda della frequenza con cui avviene la composizione. La frequenza di composizione è anche chiamata periodo di composizione.

Nel caso di Giovanni, i pagamenti di interessi settimanali si tradurranno in un APY più elevato, mentre i pagamenti trimestrali lo spingeranno verso il basso.

Come calcolare l’APR?

L’APR è solitamente un dato di fatto, ma può essere calcolato anche utilizzando l’interesse per periodo di composizione. Si noti che il numero di periodi in un anno può anche essere inferiore a 1, nel raro caso gli interessi vengono pagati meno di una volta all’anno. La formula per il calcolo del TAEG è la seguente:

APR = TAEG = (tasso di interesse per periodo di composizione * numero di periodi in un anno)

Come calcolare l’APY?

L’APY viene calcolato come mostrato nella formula seguente. Nel calcolo, presta attenzione ai periodi di capitalizzazione, devi calcolare il tasso di interesse per periodo (diciamo settimana o mese), piuttosto che utilizzare il tasso annuale standard.

APY = (1 + tasso di interesse nominale/n. di periodo di composizione per anno)ˆNumero di periodi – 1

0% di APR: cosa vuol dire?

0% APR ti consente di prendere in prestito a tassi di interesse zero per cento. Il concetto è molto famoso nel mondo delle carte di credito, ed ha raggiunto anche le criptovalute. Gli utenti possono prendere in prestito contro le loro criptovalute senza pagare interessi, purché la loro garanzia abbia un valore sufficiente. I protocolli limitano il loro rischio richiedendo più garanzie rispetto all’importo preso in prestito.

Esempi di APR e APY in Crypto

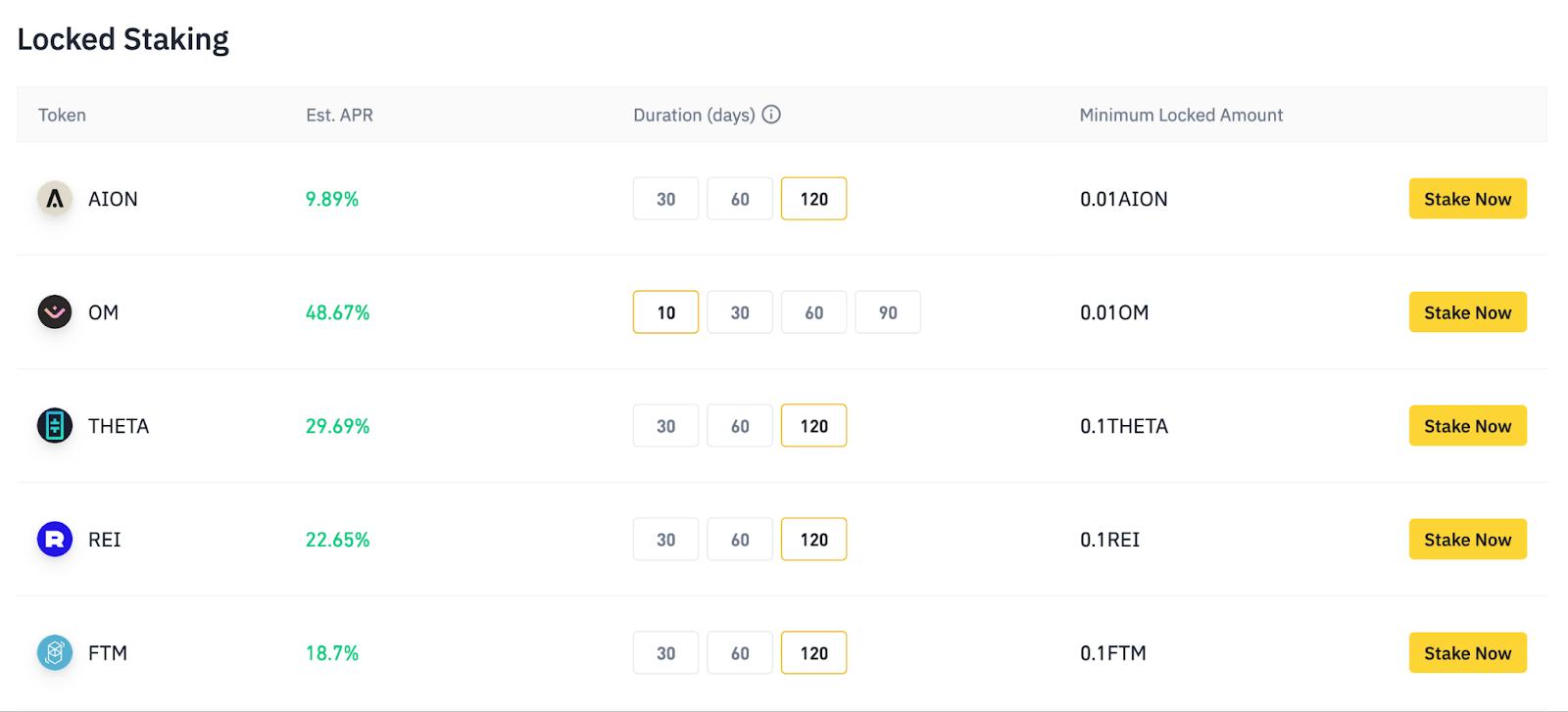

Binance ti consente di mettere in staking un’ampia varietà di token sulla loro piattaforma. Come puoi vedere nello screenshot qui sotto, la piattaforma presenta i rendimenti stimati dello staking in termini di APR.

Lo stesso vale per Crypto.com, che afferma esplicitamente che le ricompense che ricevi sono calcolate in termini di APR, ovvero senza l’effetto composto. Entrambe le piattaforme forniscono ricompense stabili per mettere in staking le tue criptovalute.

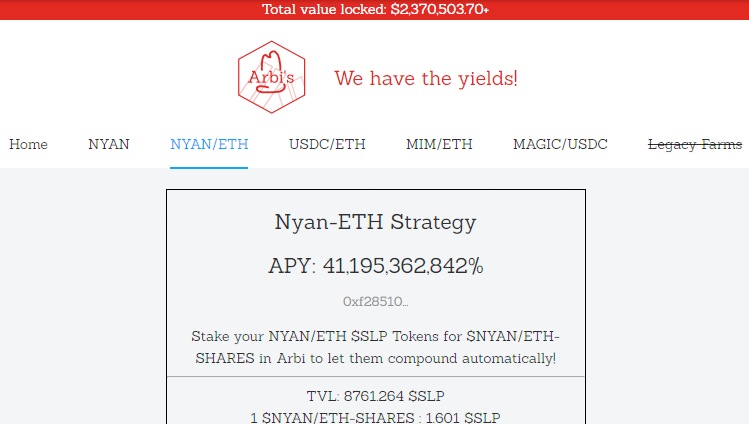

Quando ti immergi nelle aree meno percorse della criptosfera, puoi trovare APY altissimi, a costo di un rischio significativamente più elevato. Lo screenshot qui sotto proviene da una yield farm su Arbitrum. L’autore di questo articolo ha partecipato a questa strategia durante il picco del mercato rialzista, quando ha generato il 41 milioni di punti percentuali in APY (sì, avete letto bene). Non ci vuole un genio per capire che questi rendimenti non sono sostenibili e sono rapidamente diminuiti.

Nonostante queste considerazioni, l’autore di questo articolo ha sconsideratamente raddoppiato l’importo puntato nel corso di 36 ore. Ancora una volta, queste farm con APY esagerati sono incredibilmente rischiose, e non dovrebbero essere utilizzate senza la dovuta comprensione del rischio.

APR o APY: qual è meglio?

C’è un tempo e un luogo per ogni cosa (ma non ora, disse qualcuno). Questo vale anche per il confronto tra APR ed APY. In alcuni casi, l’APR è la metrica più rilevante, mentre altre situazioni richiedono una particolare attenzione all’APY. Questo dipende principalmente dal fatto che tu sia il lender o il borrower della situazione.

La prospettiva del mutuatario – borrower

Come mutuatario, stai pagando il denaro che prendi in prestito. Che tu stia pagando un prestito personale o un debito della carta di credito, non vi è alcun effetto di capitalizzazione che aumenta il costo totale del prestito, quindi l’APR ha più senso. Lo stesso vale per i prestiti in cripto.

La prospettiva del lender

In una situazione in cui stai prestando (ovvero risparmiando) i tuoi soldi, si verificano effetti cuomposti, poiché gli interessi vengono pagati anche sugli interessi guadagnati in precedenza. In queste situazioni, conoscere il tasso APY è ottimo, poiché ti dà una visione più dettagliata dei rendimenti totali del tuo capitale.

Considerazioni finali

Quando si confrontano diversi rendimenti, è importante confrontarli oggettivamente. Un protocollo potrebbe presentare i rendimenti in termini di APR, mentre un altro specificherà gli APY.

Molte yield farm vantano tassi APY elevati, ma si riferiscono alle ricompense percentuali generate da un’altcoin, piuttosto che al valore effettivo in euro di queste ricompense. Questo è un fattore cruciale, poiché i prezzi delle criptovalute possono essere volatili, e di conseguenza il valore dei premi può fluttuare in modo significativo. Questo può far aumentare oppure far diminuire significativamente il tuo vero rendimento.

Una cosa che puoi fare è convertire tutte le tariffe APR in APY, in modo da poter confrontare ogni prodotto in modo obiettivo, e accertare che le tariffe APY siano corrette, per stabilire il rischio del token in cui viene pagato.

Un ultimo fattore da considerare è la sostenibilità delle ricompense. Sappiamo bene che se una cosa sembra troppo bella per essere vera, probabilmente non è vera. Rendimenti superiori alla media vuol dire rischio superiore alla media. È molto importante rivedere i diversi protocolli in cui ci si imbatte, e fare le proprie ricerche prima di investire.