Analisi on-chain: la DeFi trae vantaggio dagli ultimi rialzi di mercato? Ecco alcune metriche interessanti, in grado di dare delle risposte.

IntoTheBlock è uno strumento interessante in quanto offre l’analisi on-chain delle principali notizie nello spazio crittografico e piattaforme DeFi. Sfruttando la natura pubblica della blockchain, gli algoritmi di apprendimento automatico di IntoTheBlock estraggono dati chiave, che forniscono un’analisi più approfondita dei principali sviluppi del settore.

Le metriche mostrano una risposta timida ma positiva. Gli investitori stanno ancora affrontando le recenti liquidazioni e i fallimenti di grandi piattaforme CeFi. Facciamo chiarezza.

Analisi On-Chain: ecco alcuni dati interessanti sulla DeFi

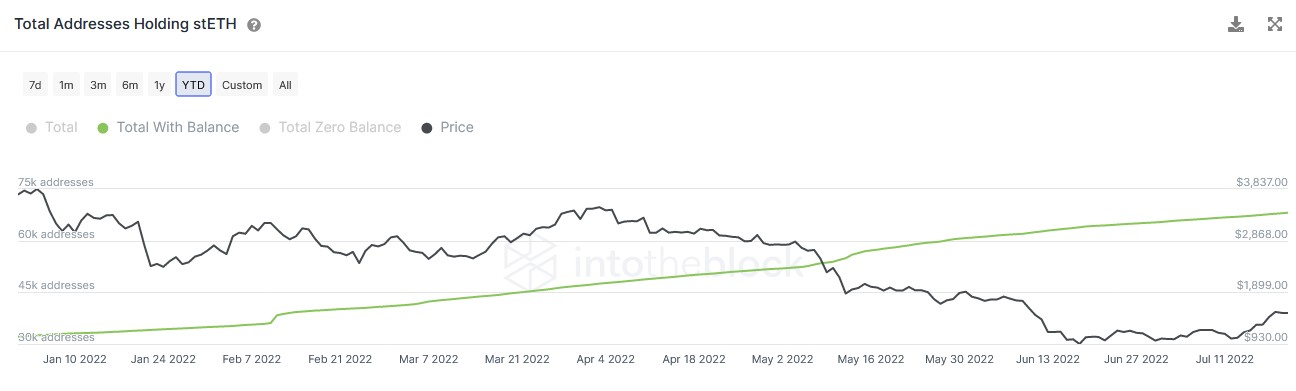

Gli ultimi mesi sono stati tempi difficili per lo spazio DeFi nel mercato delle criptovalute. Diversi grandi investitori e istituzioni hanno dichiarato bancarotta, in particolare citiamo il crollo di Three Arrows Capital (3AC) e l’insolvenza nei confronti di Celsius Network. Il caos successivo ha portato al depegging di stETH da ETH. Molti investitori e utenti al dettaglio hanno rapidamente pagato i propri prestiti sui vari protocolli DeFi, al fine di evitare liquidazioni.

Sempre più persone preferiscono aprire delle posizioni liquide e a basso rischio. Così l’offerta circolante di ETH nella DeFi è andata gradualmente diminuendo.

Ma dopo l’ultimo rialzo ancora in corso, con questo rally in corso, hanno registrato guadagni rispettivamente del 14% e del 37% negli ultimi sette giorni. La domanda è: questi guadagni si stanno traducendo in un rinnovato ottimismo per il settore DeFi? La risposta breve è sì.

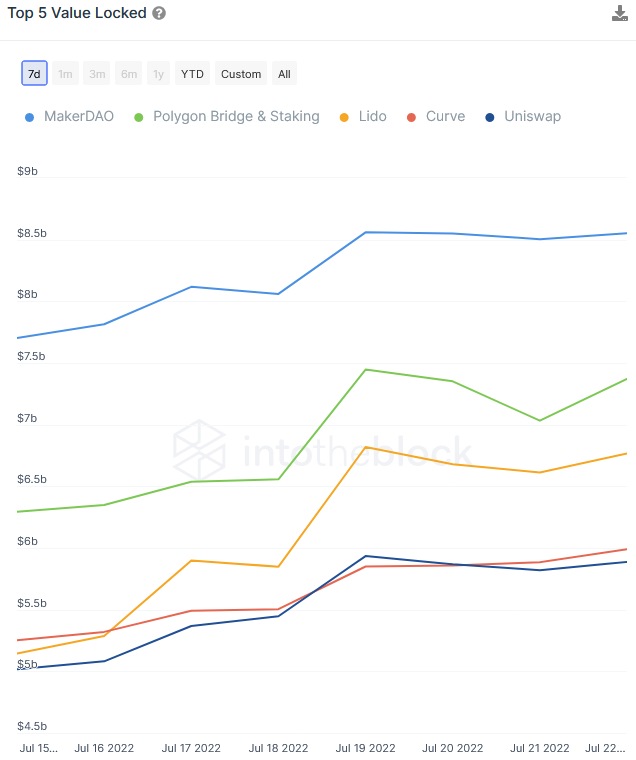

Abbiamo assistito a un aumento del 13% del valore totale bloccato (TVL) su tutti i protocolli DeFi, per un importo di poco superiore ai 10 miliardi di dollari che sono di recente entrati nel sistema DeFi. Questo è il più grande afflusso in TVL che abbiamo visto in una finestra di sette giorni nell’ultimo mese. Approfondendo alcuni interessanti indicatori, vediamo che gli incrementi non sono uniformi tra le diverse categorie di protocolli.

I protocolli che hanno una componente di collateralizzazione come prestiti e posizioni di debito garantite (CDP) sono cresciuti più lentamente rispetto ai DEX e alle soluzioni di staking liquido.

Un esempio può essere visto tra MakerDAO in crescita dell’11%. Uniswap e Lido nello stesso periodo di tempo sono cresciuti rispettivamente del 17,3% e del 31,4%. Questo suggerisce che – sebbene di recente le persone siano diventate più ottimiste sulle criptovalute – c’è ancora una grande esitazione prima di tornare a prendere prestiti con leva per cercare guadagni (ed anche rischi) più elevati.

Gestione del rischio nella DeFi

Questo potrebbe essere in parte dovuto al fatto che gli utenti oggi sono più consapevoli, e fanno un passo indietro nella valutazione di una piattaforma DeFi. Possedendo migliori linee guida nella gestione del rischio, l’obiettivo è quello di evitare di depositare i propri soldi nel prossimo 3AC. La gestione del rischio sarà probabilmente decisiva nella prossima evoluzione della DeFi, che incoraggia gli utenti a rientrare con entusiasmo. Il CEO di IntoTheBlock ha iniziato a esplorare le principali componenti di rischio e come possono essere integrate meglio nelle strategie DeFi degli investitori.

Molti degli indicatori mostrino un rinnovato seppur tiepido entusiasmo per la DeFi. Ma Lido questa settimana è stato l’unico protocollo nella top 5 per TVL che ha visto guadagni simili a Ethereum. Questo era in parte dovuto al lancio di wstETH per le reti Layer 2. L’aumento della TVL per Lido e il continuo aumento degli indirizzi in possesso di stETH ci dicono che le persone sono ancora ottimiste sulla DeFi e stanno preparando le proprie risorse per essere pronte per gli sviluppi futuri.